【事件】

英國(guó)當地時間4月24日,英美資源集團(AAL)發布聲明稱,已收到必和必拓(BHP)“主動提出的、不具(jù)約束力的、高度附帶條件的合并提議”。必和必拓報價310億英鎊。僅在一天後,英美資源就果斷拒絕這一提議,稱其嚴重低估了公(gōng)司的價值及增長(cháng)潛力。英國(guó)當地時間5月13日,必和必拓二度報價,将收購(gòu)價提升至340億英鎊,再遭英美資源拒絕。

英國(guó)當地時間5月22日,必和必拓再提新(xīn)報價386億英鎊,這是其在不到一個月内第三次提出對英美資源的收購(gòu)要約。雖依舊遭拒,但英美資源同意将提出收購(gòu)要約的截止時間延後一周,至當地時間5月29日。英美資源集團董事長(cháng)斯圖爾特·錢伯斯(Stuart Chambers)表示:“董事會仔細考慮了必和必拓的最新(xīn)提案,認為(wèi)該提案不符合英美資源集團股東的價值預期,并一緻拒絕了該提案。特别是,它沒有(yǒu)緩解董事會對結構的擔憂,有(yǒu)可(kě)能(néng)使英美資源集團的股東不同程度地遭受重大價值流失。”這筆(bǐ)交易因資金規模巨大,且将締造一家全球銅業巨頭,被媒體(tǐ)普遍稱為(wèi)全球礦業的“世紀大收購(gòu)”。

【深度】

收購(gòu)英美資源,必和必拓有(yǒu)幾成勝算?

本報記者 樊三彩

近1個多(duō)月來,必和必拓與英美資源的收購(gòu)大戲持續上演,引發行業廣泛關注。

事件的主角均是全球礦業巨頭,必和必拓與英美資源在2024年全球50大礦業公(gōng)司中(zhōng)分(fēn)列第1位和第13位,其中(zhōng)銅礦産(chǎn)量分(fēn)居世界第3位和第9位。如兩家公(gōng)司合并,無疑将對全球礦業市場産(chǎn)生深遠(yuǎn)影響,也因此被稱為(wèi)史上最大規模的礦業并購(gòu)。

[背景小(xiǎo)貼士

作(zuò)為(wèi)全球最大的礦業公(gōng)司,必和必拓總部位于澳大利亞墨爾本。2001年6月,必和必拓由BHP與Billiton公(gōng)司合并而來。其中(zhōng),BHP于1885年在墨爾本成立;Billiton于1860年成立,迄今超過160年的曆史。必和必拓股票在澳大利亞、倫敦和紐約的股票交易所上市,2003—2004财年,必和必拓總收入達340.87億澳元,總市值1363.5億澳元,成為(wèi)全球第一大礦業集團公(gōng)司,之後常年壟斷MINING.COM全球礦業上市公(gōng)司排名(míng)首位位置。2023年底,該公(gōng)司的市值為(wèi)1741億美元(未計算其SOUTH 32的市值),同比上升12.5%,比第二名(míng)力拓(RIO TINTO)公(gōng)司的市值高出近470億美元。

而作(zuò)為(wèi)傳統國(guó)際礦業巨頭之一,英美資源的曆史可(kě)追溯至1917年在南非約翰内斯堡成立的南非英美公(gōng)司,迄今已有(yǒu)107年的曆史。南非英美公(gōng)司于1999年與Minorco公(gōng)司合并後,同年在英國(guó)上市并使用(yòng)英美資源名(míng)稱至今。英美資源在2023年底的MINING.COM全球礦業上市公(gōng)司排名(míng)中(zhōng),以304億美元市值(同比下降41.0%)居第13位。]

三度被拒後成功仍有(yǒu)望

“收購(gòu)成功的概率很(hěn)大。”在英美資源“再三”拒絕來自必和必拓的收購(gòu)要約後,一位長(cháng)期關注國(guó)際礦業動态的專家仍對此次世紀大收購(gòu)持樂觀态度。

收購(gòu)要約被拒,除價格“毫無吸引力”外,另一原因在于,必和必拓的整合條件保留了要求英美資源在正式收購(gòu)前,必須分(fēn)拆其英美鉑業(ANGLO AMERICAN PLATINUM)和昆巴鐵礦(KUMBA IRON ORE)的全部股份。作(zuò)為(wèi)唯一一家同時擁有(yǒu)鉑金和鑽石業務(wù)的全球大型礦企,英美資源南非業務(wù)的競争優勢反倒成了“麻煩”,“進退維谷”的尴尬局面有(yǒu)可(kě)能(néng)導緻股東利益受損。這也使得英美資源的股東無法獲得其關鍵優質(zhì)資産(chǎn)可(kě)能(néng)帶來的最大收益,導緻必和必拓連續3次被拒之門外。

至于業内對此次收購(gòu)依然持樂觀态度的原因,從收購(gòu)方來講,有(yǒu)消息人士表示,必和必拓将堅持其最新(xīn)收購(gòu)要約提議的結構和價值,并在第四次報價前逐項了解英美資源的擔憂,以說服其相信交易的價值。

從目标公(gōng)司來看,英美資源同意将提出收購(gòu)要約的截止時間延後一周,“展現了态度松動的迹象,表明當前博弈的焦點主要是溢價問題”。也有(yǒu)專家指出,“初次報價溢價已達30%以上,拒絕或許隻是談判策略問題。”5月14日,英美資源宣布了自公(gōng)司成立107年來最大的業務(wù)調整計劃,剝離或出售旗下包括鑽石、鉑金和煤炭等闆塊業務(wù),并計劃調整其鎳資産(chǎn)業務(wù)。“其目的很(hěn)明确,就是通過業務(wù)剝離,提高其銅、鐵礦石等核心業務(wù)的淨值。”中(zhōng)國(guó)五礦研究院首席研究員左更分(fēn)析認為(wèi),此舉意在提高其市場估值。

反觀必和必拓的收購(gòu)價,從每股25.08英鎊(總價值311億英鎊,折合391億美元)、27.53英鎊(總價值340億英鎊,折合427億美元)一路上漲至每股29.34英鎊(總價值386億英鎊,折合491.8億美元),“誠意”可(kě)見一斑。“在這種關鍵時刻,誰不想賣個好價錢呢(ne)?”專家指出,當前收購(gòu)價雖上漲不少,但距離摩根大通的評估價(每股32英磅,總價值約395億英鎊、503億美元)還有(yǒu)一段距離,距離英美資源的心理(lǐ)預期也存在較大差距。

“根據數據分(fēn)析,如果必和必拓将收購(gòu)英美資源的報價提高至500億美元~520億美元之間,這一曆史最高礦業收購(gòu)計劃或可(kě)達成。答(dá)案将在5月末的第四次報價中(zhōng)揭曉。”左更表示。

并購(gòu)背後的“擴銅+安(ān)全+低碳”動因

世界第一收購(gòu)世界第十三,這場來勢洶洶的“世紀大收購(gòu)”,因何而起?英美資源緣何被“盯”上?細究之,一切都有(yǒu)迹可(kě)循。

2023年,受鑽石和鉑系金屬價格下跌、運營管理(lǐ)不善等因素影響,英美資源集團實現營收306.52億美元,同比下降12.72%;實現淨利潤2.83億美元,同比下跌93.73%。尤其銷售利潤率不到1%,自由現金流為(wèi)-13.85億美元。“受傷”的英美資源,吸引了正着力“擴銅”的必和必拓。近年來,必和必拓逐步剝離煤礦等資源,将重點放在銅礦等有(yǒu)色金屬上。2023年,必和必拓銅、鎳業務(wù)收入占總營收的32.9%。

除企業層面原因外,低碳轉型等大環境的影響不容忽視。在中(zhōng)國(guó)有(yǒu)色金屬工(gōng)業協會重金屬部主任、銅業分(fēn)會秘書長(cháng)段紹甫看來,當前,在地緣政治、國(guó)際複雜形勢等因素驅動下,各國(guó)礦企在關鍵礦産(chǎn)資源領域的并購(gòu)趨勢明顯。這種趨勢,一方面是确保本國(guó)礦産(chǎn)供應鏈的安(ān)全,另一方面則是順應當前低碳轉型、能(néng)源結構調整的大趨勢。

必和必拓此次收購(gòu)涉及的銅、鎳資源是對綠色低碳轉型至關重要的礦産(chǎn)資源,已被歐盟、澳大利亞等列為(wèi)關鍵礦産(chǎn)。“随着風電(diàn)、光電(diàn)、新(xīn)能(néng)源汽車(chē)等綠色産(chǎn)業發展,銅因優異的導電(diàn)、熱傳導等性能(néng)愈加受到青睐,鎳在新(xīn)能(néng)源電(diàn)池領域的應用(yòng)比例越來越高等,這兩項金屬未來的消費量将增加。”段紹甫表示,從全球範圍來講,銅資源目前保持供需緊平衡狀态,未來大概率面臨短缺;而鎳資源高度集中(zhōng)在澳大利亞、印尼、菲律賓等國(guó)家,雖然供給量在上升,但受海運中(zhōng)斷、貿易摩擦等突發事件影響較大,存在中(zhōng)斷風險。

“目前,英美資源擁有(yǒu)全球重要的兩個銅礦——智利Los Bronces(洛斯布朗西斯,占股50.1%)和Collahuasi(科(kē)亞西瓦,占股44%),還有(yǒu)秘魯Quellaveco銅礦(克拉維科(kē),占股60%),未來有(yǒu)很(hěn)強的發展潛力,也是最吸引必和必拓的優質(zhì)資産(chǎn)。”段紹甫告訴《中(zhōng)國(guó)冶金報》記者。

全股票收購(gòu)的“玄機”

到目前為(wèi)止,第三次收購(gòu)要約的報價已經達到491.8億美元的“天價”。但須注意,必和必拓采用(yòng)了全股票收購(gòu)的方式。業内專家表示,相較于現金收購(gòu)而言,這無疑是一種更明智的做法。

根據5月22日必和必拓最新(xīn)提案的條款,股東每持有(yǒu)1股英美資源股份,可(kě)置換0.8860股必和必拓股份,以及英美鉑業和昆巴鐵礦的普通股。換股後,必和必拓将實現對英美資源的絕對控股,英美資源也将退市。不過,從第一次報價的每1股英美資源股置換0.7097股必和必拓股份到現在可(kě)置換0.8860股,對英美資源而言,股票的置換比例已經大幅提高,獲得了高溢價。

所謂全股票交易方式,是指一家公(gōng)司通過發行新(xīn)股票或者使用(yòng)現有(yǒu)股票來換取另一家公(gōng)司的全部股權,從而實現對目标公(gōng)司的控制。相較于現金收購(gòu),全股票交易收購(gòu)方無需支付大量現金,可(kě)以保持現金流的穩定,且股票交換可(kě)能(néng)被視為(wèi)免稅交易,對于交易雙方具(jù)有(yǒu)一定的稅收優勢。同時,全股票交易可(kě)以根據市場情況調整發行價格和數量,具(jù)有(yǒu)較高的靈活性。

“采用(yòng)全股票收購(gòu)方式或是屢屢被拒的的重要原因。”業内專家表示,全股票收購(gòu)因涉及股票置換、對未來增長(cháng)的預期、對股東及債權人的保護等,存在更多(duō)不确定性。

在二度拒絕收購(gòu)要約後,英美資源在官網聲明稱:“按當前市值計算,英美鉑業和昆巴鐵礦的股權價值約150億美元,占拟議總對價的34%。這筆(bǐ)可(kě)觀的股票給作(zuò)為(wèi)提案一部分(fēn)的交付價值帶來了很(hěn)大的不确定性。此外,必和必拓要求将其作(zuò)為(wèi)收購(gòu)英美資源集團的一部分(fēn),将需要進行與分(fēn)拆相關的額外批準。”這意味着,由于實現全股票收購(gòu)需提前分(fēn)拆南非兩家公(gōng)司,而這兩家公(gōng)司還将繼續在南非約翰内斯堡交易所上市,因而面臨剝離後股票下行的風險。為(wèi)避免相關股東權益受損,此次交易将面臨更嚴格、時間更長(cháng)的審批流程,執行難度加大。同時,對債權人特别是目标公(gōng)司債權人的保護也十分(fēn)必要。

即使收購(gòu)方案最終獲得通過,也将面臨交易費、印花(huā)稅、證券市場手續變更等問題。

以如此大規模資本金“拿(ná)下”英美資源,對必和必拓而言是否劃算?業内專家認為(wèi),鑒于對銅等資産(chǎn)的良好預期,以及通過内部整合融合、管理(lǐ)升級實現降本增效,回本和盈利是大概率事件。

【觀察】

全球礦業并購(gòu)的四大趨勢

左更

必和必拓收購(gòu)英美資源,無論成敗,都将在極大程度上對全球礦業行業布局構成巨大沖擊,并由此影響未來全球礦業的發展趨勢。筆(bǐ)者認為(wèi),未來全球礦業并購(gòu)将面臨以下四大趨勢。 全球礦企格局将

趨勢1:逐漸由多(duō)元化轉向專業化

幾年來,随着全球能(néng)源轉型步伐的加快,以嘉能(néng)可(kě)為(wèi)代表的國(guó)際礦業巨頭提出了“轉型金屬”的概念,銅、锂、鎳、钴等新(xīn)能(néng)源領域應用(yòng)較多(duō)的金屬市場行情異常火爆。必和必拓、力拓等國(guó)際礦業公(gōng)司紛紛做出企業戰略調整,加大相關資源獲取力度,搶占市場競争有(yǒu)利位置,以适應能(néng)源轉型的需要。

作(zuò)為(wèi)全球最大的礦企,必和必拓近年來不斷加快調整優化資産(chǎn)組合,把關乎能(néng)源轉型、綠色低碳冶金和可(kě)持續農業糧食發展的礦産(chǎn)資源作(zuò)為(wèi)“面向未來”的重點資産(chǎn)予以培養,同時,戰略性割舍與能(néng)源轉型關系較小(xiǎo)的其他(tā)資産(chǎn)。如2021年,必和必拓徹底退出油氣業務(wù);2022年,時隔11年後重啓大型并購(gòu)交易,瞄準對清潔能(néng)源轉型至關重要的銅、鎳等資産(chǎn);2023年5月,以64.4億美元完成對澳大利亞銅和黃金生産(chǎn)商(shāng)OZ Minerals的收購(gòu),達成澳大利亞近11年來最大的礦權交易。通過資産(chǎn)調整,必和必拓核心資源升值較快,鞏固和增強了其作(zuò)為(wèi)全球礦業公(gōng)司的“頭牌”位置,避免了低效資産(chǎn)對公(gōng)司的拖累,股票市值實現持續增長(cháng)。

反觀英美資源,作(zuò)為(wèi)全球大型多(duō)元化礦業集團,其業務(wù)覆蓋黑色金屬、有(yǒu)色金屬、貴金屬以及其他(tā)大宗礦産(chǎn)品,資源遍及非洲、歐洲、南北美洲、大洋洲和亞洲。2023年,英美資源營業收入占比中(zhōng),鐵礦石占23.3%,銅産(chǎn)品占22.5%,鉑金産(chǎn)品占16%,鑽石占13.9%,煉焦煤占12.8%,其他(tā)為(wèi)鎳、錳、煤炭等資源。在全球新(xīn)冠疫情超預期持續及其他(tā)突發事件的影響下,英美資源曾在2021年創下營業收入415.5億美元、歸母淨利潤85.6億美元的峰值,全球礦業上市公(gōng)司排名(míng)一度達到第6位。之後,由于鑽石、鉑金價格暴跌及南非運輸問題沖擊鐵礦石業務(wù)等,該公(gōng)司盈利能(néng)力大幅下滑,2023年上述兩項指标已分(fēn)别降至306.2億美元、2.83億美元,兩年累計跌幅分(fēn)别高達26.3%、96.7%。同期,英美資源的營業成本則由2021年的239.6億美元上升至2023年的267.5億美元。為(wèi)此,英美資源的股價從2022年4月的65.2美元/股的峰值一路下降至2023年底20.5美元/股的低點。2024年初以來,其股價雖有(yǒu)反彈,但在必和必拓第一次報價前也隻有(yǒu)26.6美元/股,僅為(wèi)其峰值股價的四成。

不難發現,必和必拓的成功在于由多(duō)元化經營向專業化經營的成功過渡,必和必拓在收購(gòu)要約中(zhōng)的必要條件(要求英美剝離部分(fēn)資産(chǎn)業務(wù))更是體(tǐ)現了其聚焦提升核心資産(chǎn)能(néng)力的戰略決心。英美資源的失敗則在于多(duō)元化經營模式下核心資源競争力不夠。未來,全球礦企發展或将大概率圍繞能(néng)源轉型,逐漸由多(duō)元化向專業化過渡。

趨勢2:礦業巨頭更加青睐獲取現有(yǒu)資源而非綠地開發項目

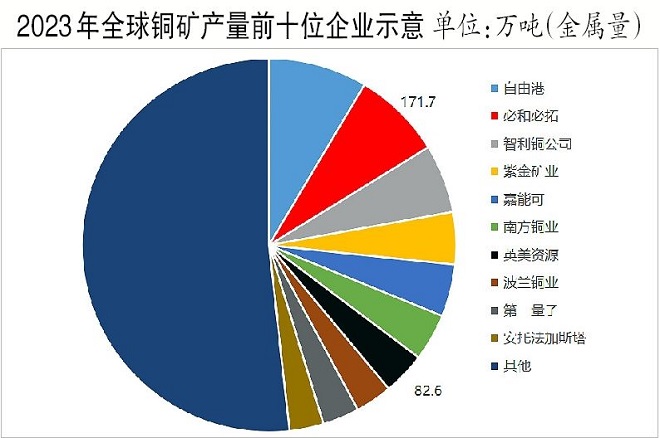

必和必拓收購(gòu)英美資源的消息一經披露,立即引起軒然大波。絕大多(duō)數媒體(tǐ)和分(fēn)析機構均認為(wèi)必和必拓此舉在于獲取英美資源的在手銅資源,從而使其躍居全球銅礦第一生産(chǎn)商(shāng)位置。誠然,根據世界金屬統計局(WBMS)數據,2023年,全球銅礦産(chǎn)量為(wèi)2236.41萬噸,較2022年增長(cháng)3.42%。其中(zhōng),必和必拓以171.7萬噸産(chǎn)量居第2位,英美資源則以82.6萬噸居第7位。如果交易成功,必和必拓的銅礦産(chǎn)量将超過250萬噸,全球占比接近11.4%,九分(fēn)天下有(yǒu)其一,成為(wèi)銅礦企業中(zhōng)絕對的巨無霸。同時,根據目前兩家企業現有(yǒu)銅礦資源分(fēn)析,如果并購(gòu)成功,必和必拓将坐(zuò)擁Escondida、Pampa Norte、Antamina、Spence、Copper South Australia、Collahuasi、Los Bronces、El Soldado、Lo Barnechea、Quellaveco等在産(chǎn)世界級銅礦。資源在手的情況下,必和必拓完全有(yǒu)能(néng)力通過控制産(chǎn)量獲取市場交易中(zhōng)的最大利益。

深層次考慮,近年來,全球幾乎沒有(yǒu)高品位世界級金屬資源礦被發現,即便被發現,其地理(lǐ)位置及周邊設施也無法支撐資源的有(yǒu)效開發。巨大的基礎設施投入擡高了全球金屬礦産(chǎn)資源的生産(chǎn)成本,增加了資源開發的不确定性。在此情況下,對于礦業公(gōng)司而言,尤其是對必和必拓這樣的礦業巨頭而言,獲取在産(chǎn)資源一定比新(xīn)建綠地資源項目更穩妥、更高效,更能(néng)形成資源戰略儲備,更能(néng)持續控制市場,形成長(cháng)期客觀的經濟效益。

綜合來看,未來全球礦業資源的競争将日趨“白熱化”。以必和必拓為(wèi)代表的國(guó)際礦業巨頭将更加青睐在産(chǎn)資源的争奪,如果再結合力拓多(duō)年來在西芒杜鐵礦上的“猶豫不前”,可(kě)以預計,未來國(guó)際礦業“資源勘探—礦山(shān)建設-資源開發—可(kě)持續市場”的“長(cháng)流程”資源獲取方式或将向“資本運作(zuò)—股權購(gòu)買—資源獲取”的“短流程”轉變。其中(zhōng),資本的力量舉足輕重。

趨勢3:金融資本對礦産(chǎn)資源争奪的影響 将越來越大

人類創造金融行業,目的是有(yǒu)效保護實體(tǐ)經濟。水能(néng)載舟,亦能(néng)覆舟。如果放任金融的發展,勢必形成巨大的泡沫,嚴重幹擾乃至阻滞、颠覆實體(tǐ)經濟的運行和發展。普氏鐵礦石價格指數長(cháng)期居高不下、2023年倫敦金屬交易所鎳逼空事件、近期美國(guó)COMEX銅逼空事件,均是金融資本操控的結果。

縱觀國(guó)際礦業巨頭,無一不存在着控股、參股的金融資本“幕後黑手”。一定程度上,金融資本真正掌握着全球礦産(chǎn)資源産(chǎn)業鏈的控制權。此次必和必拓并購(gòu)英美資源,表面看起來是一家澳大利亞礦企對一家英國(guó)礦業公(gōng)司的并購(gòu),實際則反映了資本對優質(zhì)礦業企業和優質(zhì)礦産(chǎn)資源的青睐。對兩家公(gōng)司的股權分(fēn)析結果顯示,必和必拓的主要股東包括貝萊德(dé)集團(BlackRock Group)、花(huā)旗集團(Citigroup)、道富銀行(State Street Corp)、先鋒領航集團(Vanguard Group)等資本;而英美資源主要股東除了南非的公(gōng)共投資公(gōng)司(Public Investment Corporation)等股東外,美國(guó)的貝萊德(dé)集團(BlackRock Group)、先鋒領航集團(Vanguard Group)、威靈頓管理(lǐ)公(gōng)司(Wellington Management Co.)等也在其中(zhōng)。如果此次并購(gòu)成功,金融資本,特别是來自美國(guó)的資本,對全球優質(zhì)礦産(chǎn)資源的控制力更強,其對全球金屬礦産(chǎn)資源價格的操控能(néng)力也将顯著提升。

毋庸置疑,金融資本在未來礦産(chǎn)資源争奪中(zhōng)的影響力将愈發突出,對全球礦業的影響力也将持續加大。

趨勢4:中(zhōng)國(guó)需求将依然是國(guó)際礦業巨頭的主攻方向

當前,中(zhōng)國(guó)每年對金屬礦産(chǎn)品的消費量占據了全球的半壁江山(shān),中(zhōng)國(guó)需求已成為(wèi)全球礦業公(gōng)司的主攻方向。必和必拓、力拓、淡水河谷等礦業巨頭近年來始終将“感謝(xiè)中(zhōng)國(guó)的經濟發展”作(zuò)為(wèi)其年報的開場語。

若此次收購(gòu)成功,必和必拓在鐵礦石方面的年産(chǎn)量将達到乃至超過3.1億噸,拉近其與淡水河谷、力拓之間的差距,進一步穩固全球第三大鐵礦石生産(chǎn)商(shāng)的地位;銅礦方面,必和必拓将一躍成為(wèi)全球最大的銅礦生産(chǎn)公(gōng)司;煉焦煤方面,合并2023年必和必拓和英美資源的煉焦煤産(chǎn)量,4500萬噸的規模足以使必和必拓成為(wèi)全球最主要、最重要的優質(zhì)煉焦煤生産(chǎn)商(shāng)之一;鉀肥方面,随着必和必拓、英美資源當前在建的加拿(ná)大Jansen鉀肥項目、英國(guó)Woodsmith雜鹵石礦等項目的建成投産(chǎn),必和必拓未來在鉀肥市場的競争能(néng)力将顯著提高。屆時,必和必拓在中(zhōng)國(guó)的年度業務(wù)收入或超過420億美元,其在中(zhōng)國(guó)市場的影響力和地位也将随之提升。

預計未來,中(zhōng)國(guó)對礦産(chǎn)資源,特别是戰略性關鍵礦産(chǎn)資源的需求還将保持長(cháng)期高位運行,中(zhōng)國(guó)需求将越來越成為(wèi)全球礦業公(gōng)司戰略調整的關注核心。

【熱議】

當前是否為(wèi)礦産(chǎn)并購(gòu)的好時機?

樊三彩

21世紀以來,中(zhōng)國(guó)至少有(yǒu)兩次處于礦業資産(chǎn)最佳收購(gòu)期,一次是2008年—2009年的金融危機時期,還有(yǒu)一次是2015年,國(guó)際大宗商(shāng)品價格下跌,礦業及相關行業業績低迷,連必和必拓、力拓等一批行業巨頭也紛紛抛售資産(chǎn)。在此期間進行了跨周期并購(gòu)的企業,如中(zhōng)鋁成功入股力拓,華菱鋼鐵集團(現湖(hú)南鋼鐵集團)收購(gòu)FMG股權等,都享受到了巨大的跨周期紅利。

那麽,當前是否為(wèi)礦産(chǎn)并購(gòu)的最佳時機?一般而言,大規模并購(gòu)都發生在經濟蕭條時期,這是當下與此前相似的地方。但不同的是,在前兩個階段,礦業不振是普遍現象,而當前,英美資源“招緻”收購(gòu)是自身的問題,或者說單個業務(wù)單元的問題。近兩年變幻莫測的國(guó)際環境,讓礦産(chǎn)資源特别是銅、锂、鎳等關鍵礦産(chǎn)資源的重要性被極大凸顯,礦業整體(tǐ)效益可(kě)觀。此時,如果“激進”推進礦業并購(gòu),可(kě)能(néng)要出極高的價格,性價比不高。尤其對經營效益不佳的鋼鐵行業而言,推動大規模并購(gòu)可(kě)能(néng)面臨較大的風險。

當然,也不排除以下三點思路。一是關注企業生産(chǎn)經營需要的礦産(chǎn)資源,在時機與價格合适時果斷“抄底”;二是“造不如買”,開展海外并購(gòu)時或許可(kě)以優先考慮在産(chǎn)礦産(chǎn),但須特别注意政治因素、可(kě)能(néng)面臨的法律風險等,綜合判斷、審慎決策;三是國(guó)内有(yǒu)實力開展如此大規模并購(gòu)的上市公(gōng)司寥寥,提醒我們應着力做強做優上市公(gōng)司,做好市值管理(lǐ),加速提高資本市場運作(zuò)能(néng)力。

【視點】

“世紀大收購(gòu)”對中(zhōng)國(guó)企業有(yǒu)何啓示?

左更

筆(bǐ)者認為(wèi),必和必拓對英美資源發起收購(gòu)一事,給中(zhōng)國(guó)礦業公(gōng)司至少帶來以下幾點啓示。

首先,金融必須服務(wù)于實體(tǐ),嚴控金融資本對實體(tǐ)經濟的炒作(zuò)。金融資本必須得到足夠的“敬畏”,這就要求我們加強對規則的認真研究,并制定針對性的政策、措施及方案。現代金融理(lǐ)論由西方發達國(guó)家提出并熟練運用(yòng)多(duō)年,多(duō)次成為(wèi)針對新(xīn)興市場和發展中(zhōng)國(guó)家的“大殺器”,而我國(guó)則處于初期發展階段,創新(xīn)性、颠覆性的理(lǐ)論成果不多(duō)。大國(guó)競争、極端地緣事件更可(kě)能(néng)給全球貨币金融體(tǐ)系帶來巨大乃至颠覆性的沖擊。因此,必須專班研究、創造性地提出市場理(lǐ)論和相關“遊戲規則”,充分(fēn)用(yòng)好金融、經濟人才,吸引外部資本參與并逐漸謀求市場主導地位。

其次,實施專項經營,打造行業全産(chǎn)業鏈“領頭羊”。此前,盲目追求經濟指标的“短視”行為(wèi)造成我國(guó)金屬礦産(chǎn)資源領域“領頭羊”缺失,無法形成市場競争的有(yǒu)效合力,導緻國(guó)際商(shāng)品市場話語權旁落。近幾年,我國(guó)已在煤炭、稀土等行業的整合方面取得了一些成績,未來必須盡快加大戰略性礦産(chǎn)資源行業整合力度,培養行業産(chǎn)業鏈的“領頭羊”。同時,通過制定周密的長(cháng)期資源戰略,培養其保供穩價的綜合能(néng)力,助其擔負起我國(guó)戰略性金屬礦産(chǎn)資源行業主力軍與國(guó)家隊的重要使命。

最後,謀定長(cháng)遠(yuǎn),推動我國(guó)戰略性礦産(chǎn)資源可(kě)控、能(néng)控、長(cháng)控。當前,資源日益成為(wèi)國(guó)家間競合的利器與籌碼,而非隻是創利增收的手段。縱觀全球,沒有(yǒu)任何一個國(guó)家或經濟體(tǐ)可(kě)以完全依賴資源出口進入發達經濟體(tǐ)序列,也沒有(yǒu)任何一個國(guó)家可(kě)以完全依賴自身資源實現經濟快速增長(cháng)。因此,我們必須以更加長(cháng)遠(yuǎn)的資源競争視野,從國(guó)家安(ān)全的角度出發,盡快建立我國(guó)戰略性金屬礦産(chǎn)資源發展規劃,加大國(guó)内資源找礦力度。同時,我們還須積極參與共建“一帶一路”建設,實現互惠互利、共赢發展;鼓勵海外權益礦企業抱團取暖、形成合力,加強在手礦權資源開發等,努力實現我國(guó)戰略性礦産(chǎn)資源的可(kě)控、能(néng)控、長(cháng)控。